Les vents du changement soufflent un peu plus fort — discussion sur les fusions et acquisitions de grossistes canadiens

22-juillet-2024

Par John Kerr & Owen Hurst

Les récentes acquisitions annoncées au cours du mois écoulé représentent un ensemble de nouvelles mesures prises dans le secteur de la distribution de matériel électrique au Canada qui, à notre avis, exigent une réflexion approfondie.

Le paysage change radicalement et rapidement avec les récentes fusions et acquisitions qui ont concerné deux indépendants à succursale unique, une vénérable centrale provinciale de longue date et une entreprise nationale en devenir. Toutes ces entreprises étaient privées, mais une seule d’entre elles a été rachetée par une autre entité privée, les autres ayant été rachetées par les marques numéro un et numéro deux du pays. La vente d’une chaîne nationale forte dans le secteur industriel a également été perdue dans la mêlée.

Cette activité de fusion et d’acquisition progresse à un rythme plus rapide que jamais au Canada.

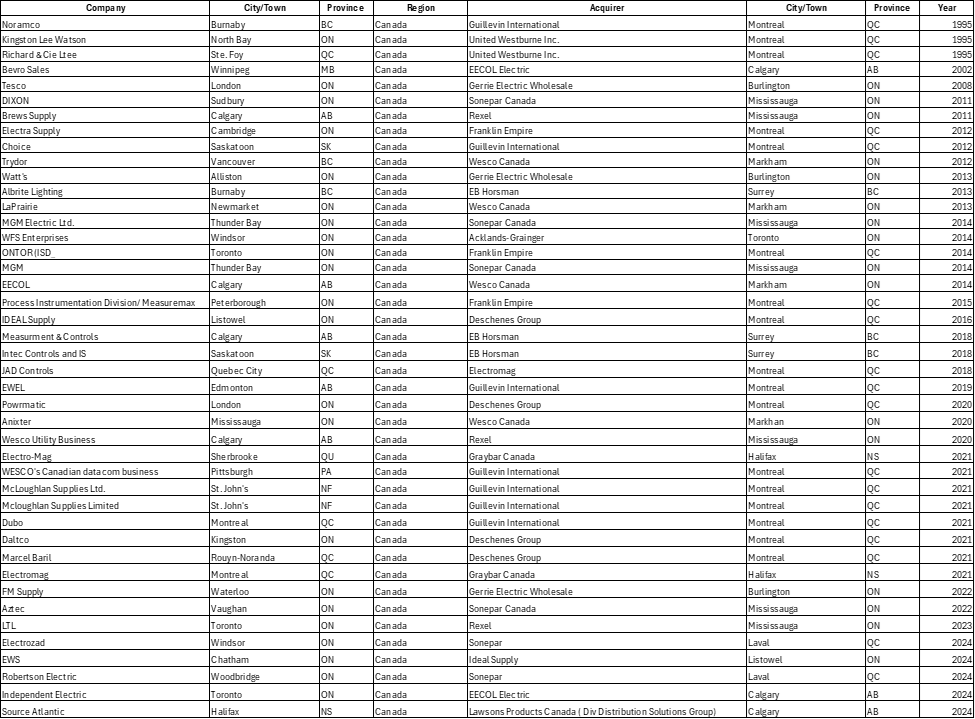

Voici un tableau des fusions et acquisitions au Canada depuis 1999 :

Nous constatons que tous les leaders du secteur ont été actifs ces dernières années : Guillevin, Rexel, Deschenes, Wesco et, plus récemment, Sonepar ont tous acquis des entreprises indépendantes importantes. Et il y en aura d’autres à venir. Cette période est particulièrement intéressante puisqu’au début du mois de janvier de cette année, environ 32 nouvelles succursales Greenfield étaient planifiées et en cours de réalisation.

Voici une comparaison de l’évolution du marché canadien d’après le rapport annuel Pathfinder :

| Distributeurs de matériel électrique au Canada | 2014 | 2023 au 31 décembre 2023 | 2024 |

| Entreprise indépendante | 13.40% | 2.00% | 2% |

| Groupes de marketing | 17.20% | 21.50% | 16% |

| Multinationales | 69.40% | 76.50% | 82% |

Ainsi, il est facile de constater que les plus grands indépendants se déplacent. À eux seuls, ces déplacements de revenus représentent près de 600 millions de dollars et affectent les groupes de marketing, dont la part est tombée à son niveau le plus bas depuis dix ans, à savoir 16 %.

Ces mouvements ont également modifié les positions relatives des principales entreprises, Wesco occupant désormais la première place, suivie par Sonepar, Rexel et Guillevin. Et nous pouvons maintenant reconnaître que Franklin Empire, qui reste indépendant, a retrouvé sa position de plus grande société indépendante privée du Canada.

Au niveau régional, Sonepar a considérablement amélioré sa position sur le marché de l’Ontario.

Dans le même temps, AD in Canada et IMARK Canada ont apparemment entamé des discussions qui reflètent les actions de leurs homologues américains.

Les motivations à l’origine de cette tendance à la consolidation sont nombreuses. Les grands distributeurs cherchent à étendre leur présence géographique, à accroître leur part de marché et à réaliser des économies d’échelle. Pour les entreprises plus petites, souvent familiales, la vente à des entités plus importantes peut constituer une stratégie de sortie pour les propriétaires qui n’ont pas de plan de succession ou un moyen d’accéder à des ressources et à des technologies plus importantes pour rester compétitif. Un autre facteur est l’utilisateur final qui s’appuie de plus en plus sur les distributeurs pour l’expertise technique et les services et l’assistance en matière de solutions.

D’un point de vue plus général, nous constatons que cette tendance à la consolidation a un impact plus large sur l’ensemble de la chaîne d’approvisionnement en matériel électrique au Canada. En devenant plus grands, les distributeurs augmentent leur pouvoir d’achat auprès des fabricants et peuvent potentiellement offrir des prix plus compétitifs et une plus large gamme de produits à leurs clients. Toutefois, cette consolidation suscite également des inquiétudes quant à la réduction de la concurrence et à la perte potentielle du service personnalisé que les petits distributeurs locaux fournissent souvent. Est-ce que l’histoire va se répéter ? Après l’acquisition de Ruddy Electric par Westburne en mai 1988, un certain nombre d’indépendants ont été créés, suivis de près par les intégrateurs de systèmes.

À l’avenir, la tendance à la consolidation dans l’industrie canadienne de la distribution de matériel électrique devrait continuer à être alimentée par les changements technologiques en cours dans l’industrie, y compris la croissance du commerce électronique et le besoin de systèmes sophistiqués de gestion des inventaires. L’ensemble de ces facteurs pourrait inciter les petits distributeurs à rechercher des partenariats ou des rachats auprès d’entreprises plus grandes et plus riches en ressources.

Quelques points clés à retenir

L’impact de ces acquisitions est considérable :

- Des transferts de revenus d’environ 600 millions de dollars ont eu lieu

- La part de marché des groupes de marketing est tombée à 16 %, à son niveau le plus bas depuis 10 ans

- Les positions relatives des entreprises clés ont changé, Wesco occupant désormais la première place, suivie par Sonepar, Rexel et Guillevin

- Franklin Empire est redevenu le plus grand groupe indépendant privé du Canada

- Sonepar a considérablement amélioré sa position sur le marché de l’Ontario

Les facteurs qui expliquent cette tendance à la consolidation sont les suivants :

- Les grands distributeurs cherchent à étendre leur présence géographique et leur part de marché.

- la réalisation d’économies d’échelle

- Les petites entreprises à la recherche de stratégies de sortie ou d’un accès à des ressources plus importantes

- la nécessité de s’adapter aux changements technologiques, notamment à la croissance du commerce électronique

- la demande de systèmes sophistiqués de gestion des inventaires

- Support technique à l’utilisateur final